국민연금수급자는 올해 4월 500만 명을 돌파했다. 이중 노령연금을 함께 받는 부부 연금수급자는 35만5382쌍으로 전년대비 약 19% 증가했다. 맞벌이 가정이 늘어나면서 연금 맞벌이 또한 늘어난 것이다. 부부 연금수급자는 평균 월 76만3322원(부부합산)을 국민연금으로 받는다. 한편 100만 원 이상 연금을 수령하는 부부 연금수급자수는 7만9640쌍으로 전년대비 40% 이상 늘어나면서 노후 생활에 있어 국민연금의 역할이 더욱 중요해지고 있다. 효과적인 노후 준비의 한 방법인 국민연금 맞벌이에 관한 궁금증을 풀어보자.

자료 출처 NH투자증권 100세시대연구소 연금의 모든 것(한세연 책임연구원)

Q. 전업주부도 연금 맞벌이 가능할까?

부부 모두 직장에 다닌다면 국민연금 사업장가입자로 의무 가입이 돼 노후에도 연금 맞벌이를 할 수 있다. 그럼 외벌이 가구는 어떨까? 외벌이가구라도 국민연금 의무가입대상이 아닌 배우자는 임의가입을 통해 국민연금 맞벌이가 가능하다. 임의가입은 18세 이상 60세미만 국내 거주자 중 사업장가입자나 지역가입자가 될 수 없는 사람이 본인의 선택에 따라 국민연금에 가입하도록 한 제도입니다. 실제로 전업주부의 노후준비 방법으로 국민연금의 임의가입이 많이 활용되고 있다.

Q. 얼마나 가입하면 좋을까?

국민연금에 임의가입 금액은 최소 9만 원 최대 45만2700원이다. 먼저 최소 가입 기간인 10년을 동일하게 납입한다고 가정하여 9만 원을 납입하면 연금수령 개시 후 월 17만9670원을 받는다. 반면 최대 금액인 45만2700원을 납입하면 월 38만9790원을 받게 된다. 납입보험료는 5배를 더 냈는데 연금수령액은 2배밖에 늘지 않은 것이다. 이는 저소득층에 유리하게 하기 위한 국민연금의 ‘소득 재분배’ 기능 때문이다. 이처럼 수익률로만 놓고 본다면 보험료를 적게 내는 게 유리해 보인다. 하지만 최대 납입금액이라도 기대수명이 길어지고 있어, 수령 금액을 합산해보면 결과적으로 어떤 민간 연금 상품보다도 유리한 조건으로 연금을 받을 수 있다. 따라서 여유가 된다면 많이 납입하는 것이 유리하다.

Q. 연금 수령액을 늘리고 싶다면?

가입기간을 늘리면 된다. 가령 9만 원을 20년간 납입하면 연금 수령 시 월 35만1600원을 받는데 18만 원을 10년간 납입하면 월 23만1920원을 받는다. 가입기간 20년과 10년의 월 예상연금차이는 12만원으로, 20년간 연금 수령을 가정해본다면 무려 2800만 원 이상 차이가 발생한다. 이처럼 납입금액이 동일하다면 가입기간이 길어질수록 더 많은 연금을 받을 수 있다. 따라서 임의가입을 고려한다면 늦어도 55세 이전에 최소 가입금액이상을 납입하고, 최대한 빨리 가입하여 가입기간을 늘리는 것이 좋다. 또한 납입기간이 10년이 안 되거나 연금액을 늘리고 싶다면 ‘임의계속가입’을 이용하는 것도 방법이다. 60세가 지나면 65세까지 임의계속가입을 통해 가입기간을 늘려 더 많은 국민연금을 받을 수 있다.

Q. 과거 10년 미만으로 국민연금 보험료를 낸 적 있다면?

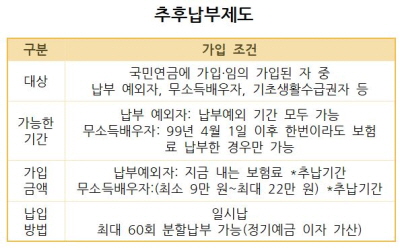

과거에 국민연금 보험료를 낸 적이 있다면 최소 가입 기간인 10년을 채우지 못하더라도 ‘추후납부’를 통해 국민연금을 받을 수 있다. 2016년 추후납부 대상이 무소득 배우자까지 확대된 이후 신청자 수가 큰 폭으로 증가하기 시작해 2019년에는 신청자 수가 14만7254명에 달한다. 가령 결혼 전 6년간 직장생활을 했던 주부는 부족한 4년 치의 보험료(최소 월 9만 원×48개월=432만 원)를 추후납부(일시납, 60회까지 분납)하면 국민연금을 살릴 수 있다. 추후납부제도는 과거 납부예외기간 및 적용예외기간을 되살려, 연금 수령액을 증가시킬 수 있기 때문에 연금가입자에게 유리하다. 최근 추후납부 가입기간을 제한하자는 이야기가 나오고 있어 이를 고려중이라면 가입을 서두르는 것이 좋겠다.

Q. 유족연금 때문에 연금 맞벌이가 불리할까?

부부가 모두 연금을 각각 받다가 한 사람이 먼저 생을 마감하면, 이른바 ‘중복급여 조정규정’에 따라 남은 배우자는 자신의 노령연금과 배우자의 유족연금 중 유리한 한 가지를 선택해야 한다. 만약 자신이 받는 노령연금보다 배우자가 남긴 유족연금이 훨씬 많으면 유족연금을 고르면 된다. 이 경우 자신의 노령연금은 받지 못하고 유족 연금만 받을 수 있다. 하지만 본인의 노령연금을 고른다면, 본인의 노령연금에다 유족연금의 30%를 추가로 받을 수 있다. 유족연금은 부부가 함께 생존해서 연금을 받을 때보다 30~40%는 감액이 되는 구조로 연금 맞벌이의 단점으로 보여진다. 하지만 국민연금의 취지는 생전에 개인의 노후생활을 보장하기 위한 제도이므로 유족연금 때문에 임의가입을 망설일 필요는 없다.

Q. 황혼이혼을 하게 된다면 어떻게 될까?

여러 가지 이유로 이혼율이 증가하는 요즘 황혼 이혼도 늘어나는 추세다. 이런 경우를 대비해 알아 두면 좋은 분할연금제도가 있다. 분할연금이란 이혼한 배우자의 노령 연금액 중 혼인 기간에 해당하는 연금액만큼 나누어 지급 받는 연금이다. 집에서 아이를 양육하고 가사노동을 하느라 국민연금에 가입하지 못한 이혼 배우자가 혼인 기간 정신적, 물질적 이바지한 점을 인정한 제도다. 분할연금은 최소 5년 이상 혼인 기간을 유지 하고 법적으로 이혼한 상태여야 한다. 또한 본인 나이가 62세에 도달해야 하고 전 배우자도 노령연수급권을 취득해야 분할 연금을 신청 할 수 있다. 물론 남녀 모두 신청이 가능하다.

‘2020 중산층 보고서’(NH투자증권 100세시대연구소)에 따르면 중산층이 예상하는 국민연금 월 수령액은 128만 원이다. 이는 희망하는 노후 생활비(279만 원)의 절반 가까운 약 46%로 노후생활의 든든한 버팀목이 되어줄 것으로 보인다. 따라서 다른 연금상품을 활용하는 것도 좋지만, 우선 국민연금공단의 내 연금을 점검해보고 임의가입제도와 추후납부 등을 적절하게 활용하고 가입기간을 늘려 수령액을 최대로 늘리려는 노력을 해야 할 것이다.

![[만화로 보는 시니어 뉴스] 노인일자리 115만 개 열린대요](https://img.etoday.co.kr/crop/85/60/2261327.jpg)