중국 속담에 ‘불파만지파참’(不怕慢只怕站)이란 말이 있다. 느린것을 두려워 하지 말고 단지 멈추는 것을 두려워하라는 의미다. 베이비부머 개개인의 상황에 따라 포트폴리오는 가지각색이지만, 금융상품활용 운용 원칙에 적용해보면, 원금은 최대한 보존하며 정기예금+알파 수익을 기대할 수 있는 중위험·중수익 포트폴리오와 결을 같이 하고 있다.

위험을 관리하며 기회가 오기를 바라는 기다림의 미학, 기회가 왔을 때 위험 비중조절을 통해 수익률을 높이는 전략을 구사하는 지혜가 2014년을 살아가고 있는 베이비부머에게 필요한 것이다.

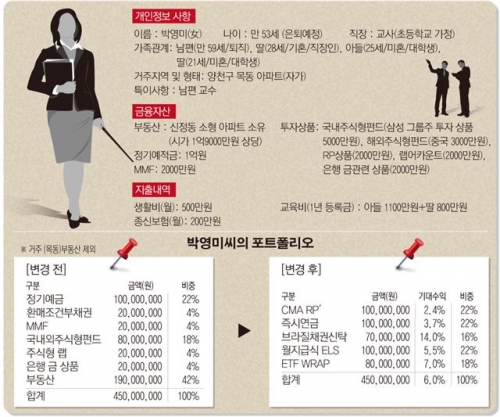

사례자의 경우 매월 현금흐름 700만원(생활비 500만원·보험료 200만원)과 자녀교육비 연간 1900만원 유동성을 필요로 하고 있다. 현재 초등학교 교사 재직중 본인(만53세·여, 은퇴예정)과 현직에서 물러난 대학교수 배우자(만59세·남) 연금소득 현금흐름은 약 400만원 수준이 된다.

그렇다면 추가적으로 매월 300만원 현금흐름 발생 및 연간 교육비 1900만원을 어떻게 가져갈 것인가에 대한 투자전략이 요구된다. 만약 원금은 지키며 연간 현금흐름 5500만원(월 300만원·교육비 1900만원)을 이자소득으로 창출하고자 한다면 어떻게 해야 할까?

이 경우 원금 5억5000만원에 대한 세후 10%(세전 11.82%, 원천징수세율 15.4% 감안) 기대수익을 창출하는 포트폴리오를 운용해야 가능해진다. 즉 신정동 보유 아파트와 금융자산 전부를 현금화했을 경우 운용가능자산이 4억5000만원(거주부동산 제외)이라 가정한다면, 세후 12.5%(세전 14.8%) 포트폴리오 운용을 해야다는 것을 의미한다. 그러나 이는 현실적으로 불가능하다.

다시 말해 미래 발생되는 현금유입·유출을 고려해 보험 월납입금액 조정과 불필요한 소비를 줄이는 것이 선행되어야 할 것이다. 자녀 대학등록금이 필요한 기간 동안은 연금소득 범위에서 매월 필요한 현금유출을 고려하고, 원금 4억5000만원은 세후 4.3%(세전 5.1%) 추구 포트폴리오 운용을 통해 대학등록금 1900만원을 준비하는 것이 바람직하다. 향후 자녀가 대학졸업을 하면 현금유입액 1900만원(월 158만원)을 다시 보험 추가납입 방법을 통해 활용할 수 있을 것이다.

2014년 수도권 부동산 전망이 전반적 강보합세 수준을 유지할 것으로 예상되기에 신정동 아파트 가격상승에 대해서도 기대해 볼 수는 있다. (수도권 매매가:국토연구원 1.5%, 건설산업연구원 1.0% 주택산업연구원 1.1%) 그러나 운용가능 자산 4억5000만원 중 42%(1.9억)가 부동산자산이라고 할 때 세후 4.3%(세전 5.1%) 포트폴리오 운용은 결코 쉬운일이 아니다. 즉 신정동 아파트 매각 후 금융상품 투자로 전환하는 것을 고려할 필요가 있다.

운용중인 주식형(펀드,WRAP,골드연계)상품 또한 높은 수익률은 기대가능하나 시장상황에 따른 불확실성이 크며 안정적 현금흐름이 어려워질 수 있어, 노후를 위한 투자로는 적합하지 않다.

위험은 낮추고 연 5~7% 수익률을 기대해 볼 수 있는 지수형 노낙인 ELS와 롱숏 전략을 활용한 투자상품, 브라질채권신탁, ETF를 활용한 랩(WRAP)상품으로 포트폴리오 리밸런싱 검토를 추천한다.

![[현장에서] “노후 자산, 우물처럼 쓰는 연금이 노후를 바꾼다”](https://img.etoday.co.kr/crop/190/120/2282769.jpg)