-

- 시니어 노후 생활비 25% 부족, 일찍부터 은퇴설계 나서야

- 액티브시니어로 오랫동안 일을 하며 경제적 여유를 누릴 수 있다면 바랄 나위가 없다. 하지만 많은 시니어들의 현실은 경제력이 떨어지는 아더시니어에 속한다. 그러다보니 은퇴 후 자산과 소득 불균형 때문에 빈곤을 호소하는 시니어들이 많아진다. 보험개발원이 발표한 ‘2020 은퇴시장 리포트'에 따르면 은퇴 가구의 평균 자산은 3억6316만 원으로,

- 2021-06-09 17:17

-

- 부동산 세금 60대 완화 vs 50대 강화, 의견 다른 이유는?

- 문재인 정부 들어 집값이 계속 오르고 있다. 이에 정부는 집값 인상을 막고자 부동산 세금을 강화하면서 국민들의 부동산 세금 부담도 훨씬 높아졌다. 행정안전부의 '2019년 지방세 징수 실적'에 따르면 지난해 재산세 징수액은 12조6771억 원으로, 2018년 11조1450억 원 대비 9.9% 늘어났다. 여론조사기관 알앤써치가 매일경제신문·MBN 의

- 2021-06-04 16:01

-

- 가입 할까? 말까? '주택연금' 활용 팁 7가지

- 기대수명 증가로 노후준비의 필요성은 증가하고 있다. 그러나 통계청 ‘2019년 가계금융복지조사 결과’에 따르면 가구주가 은퇴하지 않은 가구 중 노후준비가 ‘잘 된 가구‘는 8.6%에 불과하다. 즉 ‘노후준비가 잘 되어 있지 않은 가구’가 절반 이상(55.7%)인 셈이다. 은퇴 후 부부의 월평균 최소생활비는 200만 원이 필요한데 국민연금 20년 이상 가입자

- 2021-01-04 15:30

-

- 지역사회통합돌봄, 구체적인 재원 마련 시급

- 지난 12월 15일 저출산·고령사회위원회는 제4차 저출산·고령사회 기본계획안을 발표했다. 저출산·고령사회위원회는 2005년에 출범하여 저출산 및 고령화의 심화를 대비하기 위한 계획을 5년마다 수립하고 있다. 실제로 사회를 지탱할 젊은이는 줄어들고, 사회로부터 지원이 필요한 노인은 증가하는 추세다. 이 자료에 따르면 합계출산율이 2016년 이후

- 2020-12-25 08:00

-

- 노후생활비, 매월 얼마나 들까

- 부부의 노후 생활비는 매월 얼마나 있어야 할까? 통계청 가계금융복지조사(2018년)에 따르면 최소생활비는 197만 원, 적정생활비는 283만 원이라고 한다. 그런 돈을 충분히 모아두었을까, 아니면 연금이나 건물 임대 등과 같은 매월 일정액을 받을 수 있는 준비가 되었을까? 대체로 그렇지 못한 것이 현실이다. OECD 국가 중 우리나라 노인 상대 빈곤율

- 2019-11-15 08:53

-

- ‘저금리 파티’ 막 내려… 금리인상 대비하라

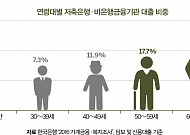

- ‘저금리 파티’가 끝났다. 2008년 글로벌 금융위기 이후 대략 10년간 지속돼온 저금리시대가 저물고 있다. 이미 국내 금융시장에서도 금리 인상의 기운이 꿈틀거리고 있다. 금리 인상은 은퇴 후 예금 이자로 생활하는 이들에게는 다소 숨통을 틔워줄 수 있지만, 빚을 가진 이들에게는 직격탄이 될 수 있다. 당장 은퇴 후 자영업에 뛰어든 ‘베이비부머(1955~19

- 2018-03-15 09:25

-

![[최성환의 똑똑한 은퇴] 속지 말자 금융사기](https://img.etoday.co.kr/crop/190/135/892725.jpg)

- [최성환의 똑똑한 은퇴] 속지 말자 금융사기

- 최성환 한화생명 은퇴연구소장·고려대 국제대학원 겸임교수 ‘50대 후반의 기혼자, 자신의 판단과 금융 지식이 평균 이상이라고 생각하는 낙관적인 성격의 소유자, 새로운 생각이나 판매 선전에 귀가 솔깃한 사람, 최근에 건강 또는 금전적으로 어려움을 겪은 사람.’ 이 사람들의 공통점은 무엇일까? 바로 금융사기를 당하기 쉬운 사람들이라는 점이다. 필자의 주장이

- 2016-06-27 14:28

-

![[시니어 일자리(17)]돈줄 마르는 노후…노인가구 3명중 2명 생활비 충당 못해](https://img.etoday.co.kr/crop/190/135/330290.jpg)

- [시니어 일자리(17)]돈줄 마르는 노후…노인가구 3명중 2명 생활비 충당 못해

- 베이비붐 세대를 비롯한 중장년층은 마음 놓고 은퇴하기도 어렵다. 고령층에게 ‘편안한 노후’는 환상 속에서나 존재하는 유토피아다. 높은 수준의 노인 빈곤율은 이 같은 현실을 반영하고 있다. 경제협력개발기구(OECD)가 발표한 분석 결과에 따르면 2000년대 후반 기준 우리나라 고령층의 빈곤율은 45%로 회원국 가운데 가장 높다. 이런 상황에서 LG경제연구

- 2014-03-26 19:28

브라보 스페셜

![[만화로 보는 시니어 뉴스] 노인일자리 115만 개 열린대요](https://img.etoday.co.kr/crop/85/60/2261327.jpg)