-

- 빈곤 부르는 노후 복병 이것 알고 대비하자

- 빈곤한 노인에게 장수는 악몽과 같다. 돈이 먼저 죽고 인간이 더 오래 사는 것, 이는 곧 파산이다. 살아 있는 한 돈의 생명력을 꺼뜨리지 않는 게 100세 시대의 과제가 됐다. 빈곤 없는 삶을 위해 염두에 둘 노후 리스크에 대해 알아보자. 도움말 NH투자증권 100세시대연구소 은퇴 후에는 수익이 거의 발생하지 않아 이전에 저축해둔 자금으로 생활비

- 2022-12-19 09:16

-

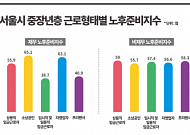

- 중장년 노후준비지수 ‘반타작’… 노후준비서비스 제공 절실

- 서울시 중장년층의 노후준비지수는 55.67점(100점 기준)으로, 전국(54.62점) 대비 높은 수치이기는 하나 여전히 노후 준비가 부실한 것으로 나타났다. 또한 노후 생활비 준비 여부에 대해서는 서울시 중장년층 50.73%가 ‘준비했다’고 응답했으나, 프리랜서와 임시직/일용직 임금근로자의 응답률은 각각 44.71%, 42.31%에 그쳤다. 서울시5

- 2022-09-26 18:06

-

- 50플러스재단, 중장년층 대상 ‘노후준비 콘서트’ 개최

- 인생 2막을 준비하는 데 고민이 있는 중장년층을 위한 ‘노후준비 콘서트’가 열린다. 해당 행사는 서울시50플러스재단이 KB국민은행과 협력해 자산관리 전문가들의 특강으로 구성했다. 최근 서울시민의 노후 준비 현황을 조사한 연구 결과에 따르면 서울시 중장년층의 재무 노후 준비지수(53.62점)는 비재무 노후 준비지수(57.71점)에 비해 낮은 것으로

- 2022-09-05 17:51

-

- 자녀에게 자산 증여 시 챙겨야 할 것들

- 30년 직장 생활을 한 장 씨는 퇴직금과 그동안 모은 재산, 그리고 부모님으로부터 상속받은 얼마간의 자산으로 노후를 보낼 생각이다. 최근 장 씨는 지인들의 자녀 결혼식에 참여하면서 두 딸의 결혼자금을 구체적으로 생각하지 않았다는 것을 깨달았다. 장 씨 부부는 자신들의 노후 생활과 자녀에 대한 사전증여 간의 적절한 균형점을 찾고자 상담을 신청해왔다.

- 2022-07-27 08:20

-

- 직장인 60세 넘어 은퇴 원해 “노후 자금 5억 원 있어야”

- 많은 직장인들이 노후 생활비 마련을 위해 60세 이후 은퇴를 희망하며, 은퇴 이후에도 일을 하고 싶어 하는 것으로 나타났다. 또한 5억 원은 있어야 노후 생활이 가능할 것으로 봤다. 신한은행은 30세~59세 직장인 중 퇴직연금 가입자를 대상으로 ‘퇴직연금 및 은퇴 준비 실태조사’를 실시해 ‘신한 미래설계 보고서 2022’ 보고서를 발간했다. 보

- 2022-06-21 17:16

-

- 노후 준비, 4대 크레바스를 조심하라

- 은퇴를 앞둔 86세대는 걱정이 많다. 우선 고정적인 수입이 끊긴다는 점이 공포스럽다. 하루가 다르게 느껴지는 신체적 변화도 두렵다. 일만 열심히 했던지라 은퇴 후 닥쳐올 방대한 시간을 어떻게 다뤄야 할지도 막막하다. 이런 그들을 위해 일하는 은퇴자 컨설턴트가 있다. 같은 고민을 공유하기에 그의 자산관리뿐만 아니라 인생 2막 설계 서비스는 호응도가 높다.

- 2022-03-21 08:11

-

- 노후 의료비 대비 위한 보험 리모델링

- 남편은 60대, 아내는 50대인 권 씨 부부는 현재 거주 중인 아파트 이외에는 대부분의 자산을 금융자산으로 보유하고 있다. 권 씨 부부의 금융자산 중에는 다른 가정에 비해 보험 상품 비중이 높은 편이다. 최근 TV 방송과 유튜브 등을 통해 ‘죖보험 리모델링’ 개념을 알게 된 권 씨 부부는 보험 점검 및 보험 리모델링 상담을 신청해왔다. 당시

- 2021-07-23 08:00

-

- 시니어 노후 생활비 25% 부족, 일찍부터 은퇴설계 나서야

- 액티브시니어로 오랫동안 일을 하며 경제적 여유를 누릴 수 있다면 바랄 나위가 없다. 하지만 많은 시니어들의 현실은 경제력이 떨어지는 아더시니어에 속한다. 그러다보니 은퇴 후 자산과 소득 불균형 때문에 빈곤을 호소하는 시니어들이 많아진다. 보험개발원이 발표한 ‘2020 은퇴시장 리포트'에 따르면 은퇴 가구의 평균 자산은 3억6316만 원으로,

- 2021-06-09 17:17

-

- 연금수령한도 내에서 인출해야 절세 가능

- 연금 중심으로 노후 대비를 해온 심 씨가 가입한 연금은 국민연금, 퇴직연금(회사불입), 개인형퇴직연금계좌(IRP), 세액공제가능 연금저축, 개인연금보험 5종류다. 퇴직 후 연금생활자로 살 계획을 갖고 있던 심 씨는 연금 인출 시 세금이 복잡하다는 이야기를 들었다. 국민연금 관련 세금 상담을 마친 심 씨는 추가로 퇴직연금과 개인연금 인출 시 고려해야 할 세금

- 2021-04-02 11:21

-

![[카드뉴스] 알아두면 좋은 노후 준비 전 ‘Check List’](https://img.etoday.co.kr/crop/190/135/1575295.jpg)

- [카드뉴스] 알아두면 좋은 노후 준비 전 ‘Check List’

- 은퇴를 앞두고 재무 설계 때문에 막막해하는 분이 많다.노후 재무 설계 시 제일 처음으로 해야 할 것은 지출의 종류와 성격 파악이다. 이를 제대로 알아야 필요한 자산과 규모와 운용 방법을 정할 수 있다. 노후에 필요한 비용은 다음과 같이 4가지로 분류할 수 있다. ① 노후생활비 건물을 지을

- 2021-01-29 08:00

브라보 스페셜