-

- 소중한 내 퇴직연금, 어떻게 굴리면 좋을까?

- 망망대해에 고깃배 한 척이 유유자적한 모습으로 떠 있다. 주변에는 강렬하게 내리쬐는 햇빛이 바다에 튕겨 하늘로 솟아오르는 빛의 잔치로 눈이 부실 지경이다. 배를 때리는 파도소리만이 심해와 같은 적막에 미세한 균열을 내고 있을 뿐이다. 멀리서 보면 마치 하늘에서 내려온 신선이 바다놀이를 즐기는 것처럼 보이지만, 가까이서 보면 팽팽한 긴장감으로 서늘한 느낌마

- 2017-08-17 19:56

-

![[시니어 재테크] 예금보다 투자… 중위험 상품 비중 확대해야](https://img.etoday.co.kr/crop/190/135/431052.jpg)

- [시니어 재테크] 예금보다 투자… 중위험 상품 비중 확대해야

- 사례 고객의 경우 부동산과 상가를 보유하고 있으며, 공무원인 부인과 중소기업에 근무하는 남편의 추가적인 수입이 발생할 예정이다. 향후 추가적인 수입에 대한 적립방안이 필요하겠으나, 현재 재무상황상 금융자산의 비중이 낮으며, 예금 상품의 비중이 높은 것이 특징이다. 저금리 시대라는 점과 딸의 결혼 자금 계획에 대한 설계, 노후 대비를 위한 전략 등이 필요

- 2014-04-01 11:05

-

![[시니어 재테크-베이비부머 포트폴리오]위험자산 비중 조절하며 투자 타이밍 노려야](https://img.etoday.co.kr/crop/190/135/417213.jpg)

- [시니어 재테크-베이비부머 포트폴리오]위험자산 비중 조절하며 투자 타이밍 노려야

- 중국 속담에 ‘불파만지파참’(不怕慢只怕站)이란 말이 있다. 느린것을 두려워 하지 말고 단지 멈추는 것을 두려워하라는 의미다. 베이비부머 개개인의 상황에 따라 포트폴리오는 가지각색이지만, 금융상품활용 운용 원칙에 적용해보면, 원금은 최대한 보존하며 정기예금+알파 수익을 기대할 수 있는 중위험·중수익 포트폴리오와 결을 같이 하고 있다. 위험을 관리하며

- 2014-03-04 16:25

-

![[시니어 재테크] 저금리시대, 중위험·중수익 상품으로 은퇴자산 관리](https://img.etoday.co.kr/crop/190/135/413788.jpg)

- [시니어 재테크] 저금리시대, 중위험·중수익 상품으로 은퇴자산 관리

- 시중금리가 3% 이하로 하락하면서 정기예금과 같은 상품의 매력도가 크게 떨어지고 있다. 그렇다고 수익성을 포기하기는 또 쉽지 않은 것이 사실이다. 이에 100세 시대 은퇴자산관리를 위해 위험이 상대적으로 적으면서 ‘시중금리+α’의 수익을 추구하는 중위험·중수익을 추구하는 투자전략을 추천한다. 중위험·중수익 투자전략은 주식 등 고수익 자산에의 투자비중을

- 2014-02-25 17:16

-

![[특별자문단 칼럼]초저금리 어떻게 대처할 것인가?-윤치선 위원](https://img.etoday.co.kr/crop/190/135/413465.jpg)

- [특별자문단 칼럼]초저금리 어떻게 대처할 것인가?-윤치선 위원

- 초저금리가 지속되고 있다. 이제 시중은행에서는 3% 예금을 찾아보기가 힘들다. 은퇴자들에게 있어서 이러한 저금리 기조는 치명적이다. 필요한 노후자금의 규모가 기하급수적으로 늘어나기 때문이다. 어떤 은퇴자가 매년 1000만 원의 이자수익이 필요하다고 가정하자. 이 은퇴자는 금리가 10%라면 1억원만 있어도 필요한 이자수익을 얻을 수 있다. 그러나 금리가

- 2014-02-25 09:43

-

- “은퇴 시기에는 중위험·중수익 투자 전략으로 임하라”

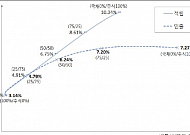

- 은퇴이후의 자금 ‘인출’시기에는 중위험·중수익의 투자전략이 필요하다는 주장이 나왔다. 미래에셋은퇴연구소의 권기둥 선임연구원은 18일 ‘인출시기의 자산관리 방식‘이라는 제목의 보고서를 통해 “지금과 같은 저금리 상황에서 저위험·저수익 전략을 선택하면 자칫 인출금액이 적어지거나 고갈될 수 있다”고 지적했다. ‘인출’은 목돈에서 매번 일정액을 찾아 쓰는 것

- 2014-02-19 10:55

-

![[펀드, 불어라 봄바람]믿음직한 ‘롱쇼트’ 투자자들 꽂혔다](https://img.etoday.co.kr/crop/190/135/410550.jpg)

- [펀드, 불어라 봄바람]믿음직한 ‘롱쇼트’ 투자자들 꽂혔다

- 2014년 청마해 펀드시장의 구원투수는 롱쇼트펀드가 일등공신이 될 전망이다. 저성장·저금리 국면에 고령화가 가속화되면서 상대적으로 중위험·중수익에 걸맞은 롱쇼트펀드가 펀드시장 태풍의 핵으로 자리매김하고 있다. 잇단 환매랠리로 몸살을 앓아온 펀드시장에도 롱쇼트펀드가 구원투수로 떠오를 것으로 보인다. 최근 엔화 약세와 기업들의 실적 하향 조정으로 주가 변

- 2014-02-18 17:29

-

![[시니어 재테크] ‘부동산 다이어트’로 운용자금 마련해야](https://img.etoday.co.kr/crop/190/135/403592.jpg)

- [시니어 재테크] ‘부동산 다이어트’로 운용자금 마련해야

- 베이비부머 세대는 80%이상의 자산이 부동산 자산에 편중돼 있다. 사례자의 경우도 정확히는알 수 없지만 보유 자산 중 대부분이 부동산이다. 남편은 퇴직하고 아내가 커피 체인점을 운영중이긴 하지만 월 규칙적인 소득이 현격하게 줄어든 상황이다. 내년이면 딸이 대학을 졸업해 교육비 지출이 감소할 것으로 기대되지만 부모님 병원비 50만원, 생활비, 보험등 줄이

- 2014-02-05 16:19

-

- [시니어 재테크]ELS롱숏펀드 비중 늘려 안정성 높여야

- 50세의 김기선씨는 아직 추가적인 임금 소득이 가능한 상황이다. 같은 나이의 아내도 영어학원을 운영하고 있어 자산관리가 다른 베이비부머들 보다는 여유롭다. 다만 아직 자녀들이 학업을 진행하고 있는데다 지난해 돌아가신 아버님 병원비로 인해 자금 지출이 많았으므로 김기선씨는 단기 유동성 유지하는 가운데 중장기적으로 중위험·중수익을 추구하는 자산관리 전략을 수

- 2014-01-28 13:32

-

![[증권사 추천 금융상품]bull같이 일어날 알토란 투자상품은?](https://img.etoday.co.kr/crop/190/135/398314.jpg)

- [증권사 추천 금융상품]bull같이 일어날 알토란 투자상품은?

- 지난해 상품시장은 저성장·저금리 국면에 걸맞은 중위험·중수익 상품들이 큰 인기를 끌었다. 롱숏펀드, 자산배분형 랩, 금리+알파를 추구하는 상품 등 안정적이고 합리적인 수준으로 기대수익률을 낮춘 중수익 상품들이 각광을 받았다. 올해 역시 중위험·중수익 국면이 이어질 것으로 전문가들은 보고 있다. 이런 재테크 트렌드를 반영하듯 KDB대우증권, 삼성증권,

- 2014-01-22 07:19

브라보 스페셜

![[만화로 보는 시니어 뉴스] 노인일자리 115만 개 열린대요](https://img.etoday.co.kr/crop/85/60/2261327.jpg)