-

- "은퇴는 돈이 멈추는 시점 아닌, 돈이 일하기 시작하는 순간"

- "오늘부터 퇴직금은 회사나 금융기관이 아닌, 내가 직접 관리하세요" 4일 오후 서울시 영등포구 FKI타워 컨퍼런스센터에서 열린 '2025 PB SHOW'에서 김대수 신한은행 WM추진부 패스파인더 ICC 팀장은 단호하게 말했다. 프리미엄 경제신문 이투데이가 주최한 '2025 PB SHOW'는 '부자되는 기술'을 주제로 현직 프라이빗 뱅커(

- 2025-11-04 17:51

-

![[시니어 투자사기 주의보⑤] “가상자산거래소 팀장입니다”…신분 사칭 ‘주의’](https://img.etoday.co.kr/crop/190/135/2248656.jpg)

- [시니어 투자사기 주의보⑤] “가상자산거래소 팀장입니다”…신분 사칭 ‘주의’

- 요즘 고령층은 더는 소일거리나 집안일만 돕는 ‘뒷방 늙은이’가 아니다. 경제활동이 활발했던 세대답게 은퇴 후에도 투자와 자산관리에 관한 관심이 많다. 산업화와 금융위기를 직접 겪으며 경제의 흥망성쇠를 몸소 경험한 만큼 새로운 투자에도 과감하게 뛰어드는 이들이 많다. 하지만 그만큼 신종 금융사기에도 노출되기 쉬운 세대이기도 하다 금융감독원은 지난해 가상

- 2025-11-04 14:01

-

- 한∙중간 MOU 체결, 고령 인구 3억 명 中 실버경제 현황은?

- 경주 아시아태평양경제협력체(APEC) 정상회의가 많은 후일담을 남기며 막을 내렸다. 그중 주목받는 것은 지난 1일 한중 정상회담을 계기로 체결된 여러 양해각서 가운데 하나인 ‘실버경제 분야 협력 MOU’다. 이미 초고령사회에 접어든 우리와 마찬가지로, 중국 역시 급속한 고령화를 중요한 과제로 안고 있다. 중국 매체들은 이번 MOU를 통한 실버경제 협력이 노

- 2025-11-03 07:00

-

- 퍼즐 풀고 상품 받자! ‘브라보 마이 라이프’ 독자참여마당

- 브라보 마이 라이프 독자 이벤트 브라보 마이 라이프에서는 월 1회 가로세로 낱말퍼즐을 연재합니다. 퍼즐을 풀고 응모하신 분들 중 정답을 맞힌 선착순 3분께 인지 기능 자극에 도움이 되는 보드게임 1종과 브라보 마이 라이프 잡지 1권을 선물로 드립니다. 독자 여러분의 많은 관심과 참여 바랍니다! 1 ① 새로운 지식이나

- 2025-11-02 17:00

-

- 웰니스 산업의 미래를 향한 스타트업 도전 응원

- 가천대학교 스타트업칼리지가 주최한 ‘제12회 GCS THE Forum’이 31일 가천대학교 글로벌캠퍼스 AI관 6층에서 열렸다. 행사 주제는 ‘Next Big Wave: Wellness, 다음 유니콘이 태어나는 산업’으로, 웰니스·헬스케어·복지·요양·식품·멘탈·여행 등 라이프스타일 전반을 아우르는 산업 트렌드와 창업 전략을 다뤘다. 개회는 장대익 가천대

- 2025-10-31 18:19

-

- 시니어 전문 미디어 ‘브라보 마이 라이프’, ‘제60회 잡지의 날’ 기자상 수상

- 2015년 창간 이후 꽃중년·액티브 대표 매거진 자리매김 심사단 “탁월한 취재력, 깊이 있는 통찰로 독자 공감 이끌어내” 시니어 전문 미디어 ‘브라보 마이 라이프’의 전혜정·손효정·윤나래 기자가 우수한 기획력과 깊이 있는 취재력으로 독자의 공감을 이끌어낸 공로를 인정받아 ‘제60회 잡지의 날’ 기자상을 수상했다. 문화체육관광부와 한국잡

- 2025-10-31 12:05

-

![[시니어 투자사기 주의보④] 유명 코인 ‘사칭’ 가짜 확약서로 꾀어내](https://img.etoday.co.kr/crop/190/135/2246270.jpg)

- [시니어 투자사기 주의보④] 유명 코인 ‘사칭’ 가짜 확약서로 꾀어내

- 요즘 고령층은 더는 소일거리나 집안일만 돕는 ‘뒷방 늙은이’가 아니다. 경제활동이 활발했던 세대답게 은퇴 후에도 투자와 자산관리에 관한 관심이 많다. 산업화와 금융위기를 직접 겪으며 경제의 흥망성쇠를 몸소 경험한 만큼 새로운 투자에도 과감하게 뛰어드는 이들이 많다. 하지만 그만큼 신종 금융사기에도 노출되기 쉬운 세대이기도 하다 금융감독원은 지난해 가상

- 2025-10-31 06:00

-

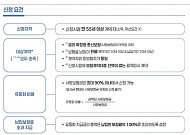

- 사망보험금도 유동화제도 살펴보니…종신보험인데 신청할 수 없는 상품은?

- 30일부터 사망보험금을 생전 활용 가능한 자산으로 유동화 삼성·한화·교보생명, 신한라이프·KB라이프 5개사 1차 특약 출시 노후가 안심되는 삶을 지원할 수 있는 사망보험금 유동화제도가 본격적으로 시행되면서 종신보험에 대한 관심이 높아지고 있다. 31일 금융위원회에 따르면 30일부터 사망보험금 유동화 제도성 특약을 활용해 사망보험금을 생전

- 2025-10-31 00:40

-

- 현금 없는 세상, 간편결제로 누리는 혜택…시니어도 도전하세요

- 얼마 전 한국을 방문한 한 외국인이 교통카드 잔액이 부족해 버스를 타지 못할 뻔했다. 다행히 버스 기사의 배려로 잘 이동했다는 사연이 화제가 되었다. 한편, 광화문 인근에서 천 원짜리 지폐를 가지고 버스를 타려는 시민을 본 적이 있다. 버스 기사가 ‘현금 안 받아요’라고 하자 당황하며 주저하던 시민은 다른 승객이 교통카드를 찍어줘 무사히 탑승할 수 있었다.

- 2025-10-30 08:16

-

![[시니어 투자사기 주의보③] “지금 싸게 살 기회” 속였던 락업 코인 투자…결국 ‘가격 폭락’](https://img.etoday.co.kr/crop/190/135/2245656.jpg)

- [시니어 투자사기 주의보③] “지금 싸게 살 기회” 속였던 락업 코인 투자…결국 ‘가격 폭락’

- 요즘 고령층은 더는 소일거리나 집안일만 돕는 ‘뒷방 늙은이’가 아니다. 경제활동이 활발했던 세대답게 은퇴 후에도 투자와 자산관리에 관한 관심이 많다. 산업화와 금융위기를 직접 겪으며 경제의 흥망성쇠를 몸소 경험한 만큼 새로운 투자에도 과감하게 뛰어드는 이들이 많다. 하지만 그만큼 신종 금융사기에도 노출되기 쉬운 세대이기도 하다 금융감독원은 지난해 가상자산

- 2025-10-29 19:00

브라보 스페셜

![[Trend&Bravo] 6070세대가 말한 노후 최대 걱정거리 5](https://img.etoday.co.kr/crop/85/60/2282103.jpg)