-

- “새해 노후재무, 종신보험으로 활용”…유동화 제도 전면 시행

- 새해를 맞아 종신보험을 연금처럼 활용하는 새로운 선택지가 열렸다. 사망보험금 유동화 제도가 2일부로 전 생명보험사로 확대 시행하면서 종신보험 가입자가 생전에 사망보험금을 일정 기간 나누어 받을 수 있는 길이 본격적으로 열린 것이다. 그동안 가족에게 남겨주는 용도로만 쓰였던 종신보험이 이제는 살아 있는 동안 노후자금으로 활용할 수 있다는 평가다.

- 2026-01-08 15:06

-

- '관심 폭발' 사망보험금 유동화 시행 일주일째 560건 접수

- 삼성·한화·교보생명, 신한·KB라이프 5개사, 지난달 말부터 접수 받아 생명보험협회, 접수 현황 취합…7영업일 기준 560건 접수 “철회, 취소할 수 있는 만큼 추이 지켜봐야” 사망보험금 유동화 제도를 시행한 지 일주일 동안 접수 건수가 500건을 넘어선 것으로 나타났다. 11일 생명보험협회에 따르면 삼성·한화·교보생명, 신한·KB라이프의

- 2025-11-11 15:06

-

- 사망보험금도 유동화제도 살펴보니…종신보험인데 신청할 수 없는 상품은?

- 30일부터 사망보험금을 생전 활용 가능한 자산으로 유동화 삼성·한화·교보생명, 신한라이프·KB라이프 5개사 1차 특약 출시 노후가 안심되는 삶을 지원할 수 있는 사망보험금 유동화제도가 본격적으로 시행되면서 종신보험에 대한 관심이 높아지고 있다. 31일 금융위원회에 따르면 30일부터 사망보험금 유동화 제도성 특약을 활용해 사망보험금을 생전

- 2025-10-31 00:40

-

![[카드뉴스] 55세 이상 주목, ‘사망보험금’ 살아서 받으면 얼마일까](https://img.etoday.co.kr/crop/190/135/2244383.jpg)

- [카드뉴스] 55세 이상 주목, ‘사망보험금’ 살아서 받으면 얼마일까

- 10월 30일부터 생명보험사들이 ‘사망보험금 유동화’ 상품을 선보인다. 기존에는 사망 후 유가족에게 지급되던 보험금을, 이제는 가입자가 생전에 나눠 받아 생활비나 의료비로 활용할 수 있게 된다. 55세 이상 생명보험 가입자가 주요 대상이며, 종신보험의 사망보험금 일부를 연금처럼 선 수령할 수 있는 것이 핵심이다. 이 제도는 고령화 시대

- 2025-10-28 09:00

-

- 사망보험금 연금처럼 사용…30일부터 유동화 가능해져

- 금융위·금감원, 사망보험금 유동화 점검회의 개최 삼성·한화·교보생명·신한라이프·KB라이프 5개사 1차 출시 사망보험금 9억 이하·납입기간 10년 이상 보험료 납입 완료 등 충족해야 이달 30일부터 금융회사의 사망보험금도 연금 형태처럼 받을 수 있는 제도가 시행된다. 22일 금융위원회에 따르면 1차적으로 사망보험금 유동화를 출시하는 5개 생

- 2025-10-22 15:35

-

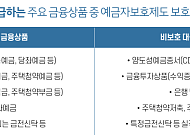

- 9월부터 달라지는 예금자보호제도

- 은 씨는 평소 안정성을 최우선으로 하는 금융자산 운용 철학을 가지고 있다. 현재 대부분의 금융자산을 여러 금융기관에 분산 예치하고 있으며, 대부분 예금자보호가 되는 상품 위주로 관리해왔다. 은 씨는 예금자보호 한도가 2025년 9월 1일부터 현행 5000만 원에서 1억 원으로 상향된다는 소식을 접하고, 자신의 금융자산을 어떻게 재배치하고 더 효율적으로 관리

- 2025-08-27 07:00

-

- 사망보험금, 내가 미리 쓴다…55세부터 연금처럼 수령

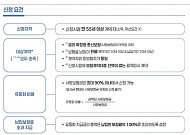

- 금융위원회가 19일 사망보험금 유동화 제도의 출시 계획을 밝혔다. 사망보험금 유동화는 사후 소득인 사망보험금을 생전에 사용할 수 있도록 지원하는 제도로 오는 10월 출시 예정이다. 유동화 개시 나이는 기존 65세에서 55세로 낮아져 은퇴와 연금 수령 시점 간 소득 공백에 대응할 수 있도록 대상자가 확대됐다. 유동화 서비스를 신청할 수 있는 소비자는 오는 1

- 2025-08-21 18:01

-

- “사망보험금 생전에 연금으로 활용” 사망보험금 유동화 아시나요?

- 은퇴 예정자 배 씨는 최근 은퇴 관련 강좌에서 본인과 배우자의 필요 노후자금과 준비자금을 계산해본 후 지금까지 준비한 국민연금과 퇴직연금, 개인적으로 준비한 연금과 금융자산으로는 원하는 노후생활을 하기에 부족하다는 것을 알고 고민에 빠졌다. 그러던 중 언론에서 가입 중인 종신보험을 살아생전에 연금으로 쓰고 일부 사망보험금은 자녀들에게 상속할 수 있다는 내용

- 2025-04-17 08:30

-

- 안정적인 노후 생활 위해… 사망보험금, 생전에 쓸 수 있게 제도개선

- 금융당국은 보험을 통해 노후가 안심되는 삶을 지원하기 위해 ‘사망보험금 유동화’를 추진한다. 사망보험금 유동화는 사후소득인 사망보험금을 생전에 사용할 수 있도록 지원하는 제도이다. 다수 고령층의 주요자산은 주택과 종신보험으로 볼 수 있다. 주택은 주택연금이라는 제도를 통해 유동화할 수 있지만 종신보험은 생전에 활용하기가 어려웠다. 이번 제도개선은 종신보

- 2025-03-25 14:55

-

- 아직 늦지 않은 60대 노후준비 “연금 다층화와 현금흐름 핵심”

- 60대 이상은 재산을 가장 많이 축적한 세대이며, 은퇴를 한 경우가 대부분이다. 이 시기에는 돈을 추가로 마련하는 것이 아니라 유지한다는 생각으로 안정적인 자산관리를 하는 것이 중요하다. 그리고 자녀 상속을 생각하고 있다면 본격적으로 계획을 세워야 한다. 박준범 한국은퇴연금아카데미 대표, 배정식 법무법인 화우 자산관리센터 패밀리오피스본부 전무와 함께

- 2025-02-05 09:33

브라보 스페셜