-

- 국민연금 감액 기준 완화…초과소득 200만 원 미만 감액 폐지

- 27일 ‘국민연금법’ 개정안 국회 본회의 의결 전체 감액대상자 중 약 65% 감액 제외돼 #. 월소득이 350만 원인 64세 A씨는 지금까지 국민연금 감액 대상이었다. 전체 가입자의 평균소득인 309만 원보다 41만 원 더 벌기 때문이다. 기존 제도에서는 평균소득을 초과한 41만 원의 5%에 해당하는 2만500원을 매달 연금에서 깎였다. 그러나 법

- 2025-11-27 19:53

-

- 노인 의료비·학대 모두 급증...‘오래 살지만 더 취약한 노년’

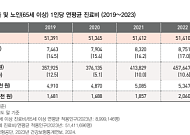

- 한국의 고령층 의료비와 노인 학대가 동시에 증가한 것으로 나타났다. 26일 보건복지부가 발간한 '통계로 보는 사회보장 2024'에 따르면 65세 이상 1인 연평균 진료비는 2019년 491만 원에서 2023년 543만 원으로 상승했다. 노인 학대 신고 건수도 최근 8년 간 두 배 가까이 늘었다. 초고령사회 진입이 빠르게 진행되면서 노인의 건강·안전·돌봄을

- 2025-11-27 17:16

-

- 노인일자리, 10개월간 761만 원 벌 수 있는 활동은?

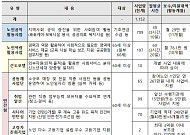

- 28일부터 다음 달 26일까지 신청…공익활동·노인역량활용 등 4개 분야 모집 노인공익활동사업, 활동기간 11개월·보수 월 29만 원 노인역량활동사업, 활동기간 10개월·보수 월 76만1000원 정부가 내년에 115만2000개의 노인 일자리를 제공한다고 밝힌 가운데 일자리별 활동 기간과 보수에 대한 관심이 쏠리고 있다. 27일 보건복지부가 발

- 2025-11-27 15:58

-

![[AI 브리핑] 교통약자 1600만 명 넘었다…총인구 31.5%](https://img.etoday.co.kr/crop/190/135/2242562.jpg)

- [AI 브리핑] 교통약자 1600만 명 넘었다…총인구 31.5%

- 바쁜 일상 속 알짜 뉴스만 골랐습니다. 정책·복지·건강·기술까지, 꼭 필요한 시니어 관련 정보를 AI가 정리하고 편집국 기자가 검수해 전해드립니다. ◆교통약자 1613만 명…전체의 31.5%로 증가 국토교통부에 따르면 지난해 교통약자는 총인구의 31.5%인 1613만 명으로, 고령화 영향으로 전년보다 26만 명 넘게 증가했다. 저상버스 보급률은

- 2025-11-27 10:56

-

- IMF, "韓 고령층 건강 좋지만 '일하기 어려운 구조' 여전"

- 한국 고령층이 과거보다 더 오래, 더 건강하게 일할 수 있는 조건을 갖추고 있지만 구조적 한계가 여전히 존재한다는 국제통화기금(IMF)의 분석이 나왔다. 지난 25일 국제통화기금(IMF)은 '한국 특별 보고서(SELECTED ISSUES)'인 '한국의 건강한 고령화와 노동시장 참여(Healthy Aging and Labor Market Participati

- 2025-11-26 15:44

-

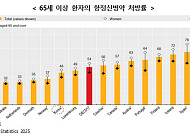

- “65세 이상 항정신병약 처방인구 10년 사이에 약 1.7배 증가”

- 복지부, OECD 발간 ‘한눈에 보는 보건의료’ 분석 65세 이상 1000명당 항정신병약 처방률 2013년 29.7명→2023년 45.9명 2019년에 40.8명으로 40명 넘은 후 상승…OECD 평균 54명보다는 적어 우리나라의 65세 이상 인구 1000명당 항정신병약 처방률이 10년 새 약 1.7배 증가한 것으로 나타났다. 보건복지부는

- 2025-11-26 13:24

-

![[AI 브리핑] 韓, 고령층 고용률 OECD 1위…“절반 이상 생계형 노동” 外](https://img.etoday.co.kr/crop/190/135/2242562.jpg)

- [AI 브리핑] 韓, 고령층 고용률 OECD 1위…“절반 이상 생계형 노동” 外

- 바쁜 일상 속 알짜 뉴스만 골랐습니다. 정책·복지·건강·기술까지, 꼭 필요한 시니어 관련 정보를 AI가 정리하고 편집국 기자가 검수해 전해드립니다. ◆한국, 고령층 고용률 OECD 1위…“절반 이상이 생계형 노동” 국민연금연구원 보고서에 따르면 한국의 65세 이상 고용률 37.3%로 OECD 1위지만, 절반 이상이 생계형 노동(54.4%)에 내몰

- 2025-11-26 09:54

-

- 고령자 마을로 변신한 폐교, 희망이 되다

- 저출생과 고령화가 동시에 진행되는 일본에서는 농촌을 중심으로 인구 감소가 빠르게 나타나고 있다. 그 여파로 전국 곳곳에서 학교가 사라지는 흐름 속에서 도치기현 나스마치는 새로운 길을 찾아냈다. 문을 닫은 초등학교를 고령자와 지역 주민이 함께 살아가는 복합 커뮤니티로 바꾼 ‘나스 마치즈쿠리 광장(那須まちづくり広場)’은 미래형 모델로 주목받고 있다.

- 2025-11-26 06:00

-

![[중장년 필독 정보통] 서울시, 약자 돕는 동행일자리 확대 시행](https://img.etoday.co.kr/crop/190/135/2258605.jpg)

- [중장년 필독 정보통] 서울시, 약자 돕는 동행일자리 확대 시행

- 바쁜 일상, 풍요로운 노후생활을 위해 중장년이 꼭 챙겨야할 각종 무료 교육, 일자리 정보, 지자체 혜택 등을 모아 전달 드립니다. 서울시, 약자 돕는 '동행 일자리' 참여 문턱 낮췄다 서울시가 취업 취약계층이 또 다른 사회적 약자를 돕는 과정에서 일경험을 쌓고 자존감을 회복할 수 있도록 돕는 ‘서울 동행일자리’ 사업을 내년에도 확대한다. ‘약자와

- 2025-11-25 09:21

-

![[2025 한일시니어포럼] ‘정년 이후의 일, 일본은 이렇게 만들었다’](https://img.etoday.co.kr/crop/190/135/2255148.jpg)

- [2025 한일시니어포럼] ‘정년 이후의 일, 일본은 이렇게 만들었다’

- 초고령사회 진입으로 시니어 인구 증가는 복지·돌봄의 과제를 넘어, 새로운 산업과 시장을 창출할 수 있는 성장 동력으로 부상하고 있다. 이에 이투데이와 이투데이피엔씨(브라보마이라이프)는 12월11일 서울 강남 웨스틴서울파르나스 호텔에서 ‘2025 한일 시니어 포럼’을 개최하고, 행사에 참여하는 주요 연사들을 미리 만나, 한일 시니어 산업의 지속가능한 성장 모

- 2025-11-25 06:00

브라보 스페셜

![[만화로 보는 시니어 뉴스] 노인일자리 115만 개 열린대요](https://img.etoday.co.kr/crop/85/60/2261327.jpg)